摘要:不少财务朋友在咨询固定资产盘点、损失处理等财税问题,给大家总结了一下固定资产的常见财税处理事项。固定资产,要注意会计处理和税收处理的差异!固定资产会计处理和税收处理的差异、政策解析、举例如下。 一、购置固定资产 (1)A公司外购一台高密仪器用于新产品的研发,录入固定资产卡片,购买价款和支付的相关税费500万元,取得增值税专票。 会计处理: 借:固定资产 应交税费——增值税(进项税额) 贷:银行存款 核算的附件凭证资料: l 购买固定资产的合同。 l 购进固定资产的增值税专用发票。 (2)A公司自建一栋厂房,竣工结算前发生支出600万元。建设过程中取得部分增值税普通发票。 会计处理: 借:固定资产 贷:银行存款 核算的附件凭证资料: l 建造合同; l 自行建造固定资产的竣工决算情况说明等。 l 建设过程中取得的增值税普通发票。 二、固定资产折旧 (1)一次性税前扣除 2021年6月25日,A公司新购入一台价值100万元的生产设备。假设净残值为5%,预计使用年限为5年。会计上采用直线法计提折旧。 会计处理: 借:管理费用 贷:累计折旧 年折旧额=100*(1-5%)/5=19万 新购进固定资产,次月开始折旧,2021年7月开始折旧: 2021年全年折旧=19万*6/12= 9.5万 税收处理: 《财税2018年第54号 财政部 税务总局 关于设备器具扣除有关企业所得税政策的通知》: 企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。 企业新购入设备,价值没有超过500万,虽然在会计处理上分年度计提折旧,但在税收上可选择一次性税前扣除。 注:依据《财政部 税务总局公告2021年第6号 财政部 税务总局关于延长部分税收优惠政策执行期限的公告》,该项优惠政策执行期限延长至2023年12月31日。 (2)分期折旧扣除 A公司外购一栋办公楼,取得不动产销售的9%的增值税专用发票,专票上注明不含税金额2000万元,税额180万。 会计处理: 借:固定资产—房屋 2000万 应交税费——增值税(进项税额)180万 贷:银行存款 2180万 会计上按照15年折旧,假设到期净残值为5%,每年折旧额: 2000万*(1-5%)/15=126.67万 借:管理费用126.67万 贷:累计折旧 126.67万 税收处理:

税法规定的房屋最低折旧年限20年,15年不符合税法规定,办公楼的折旧需要每年进行纳税调增。 税法最低折旧=2000(1-5%)/20=95万元 每年纳税调增金额=126.67-95=31.67万元 提问1:为什么不能税前一次性扣除? 解答:一次性扣除税收优惠,指的是除房屋、建筑物以外的固定资产。 提问2:新购进怎么理解?购进二手固定资产,可以一次性扣除吗? 购进包括以货币形式购买、自行建造,排除了捐赠、投资、非货币性资产交换、债务重组等形式。 固定资产包括购进的使用过的固定资产(也就是购买二手设备、器具)。 提问3:可以放弃一次性税前扣除,按年度折旧扣除吗? 企业可以根据自身生产经营需要,自行选择享受企业所得税一次性税前扣除政策,如果放弃享受一次性税前扣除政策的,以后年度不得再变更。 如果以前年度待弥补亏损金额比较大,可以放弃一次性扣除,毕竟要优先利用5年待弥补亏损优惠。 还有一些特殊情况要注意,会计上计提的折旧,企业所得税也无法税前扣除。 根据《企业所得税法》,下列固定资产不得计算折旧扣除: 1.房屋、建筑物以外,未投入使用的固定资产; 2.以经营租赁方式租入的固定资产——出租方提折旧,承租方不能扣除。 3.以融资租赁方式租出的固定资产——承租方提折旧,出租方不得扣除。 4.已足额提取折旧仍继续使用的固定资产; 5.与经营活动无关的固定资产; 6.单独估价作为固定资产入账的土地; 7.其他不得计算折旧扣除的固定资产。 提问4:折旧和研发加计可以共同享受? 固定资产用于新技术的研发,一次性扣除的折旧,还能享受研发费用加计扣除吗? 《国家税务总局公告2017年第40号 国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》: 企业用于研发活动的仪器、设备,符合税法规定且选择加速折旧优惠政策的,在享受研发费用税前加计扣除政策时,就税前扣除的折旧部分计算加计扣除。 A公司购置一台研发专用的设备,价值120万,一次性在税前扣除,同时扣除部分可以享受制造业企业研发加计100%扣除政策,企业2021年汇算总共在企业所得税税前扣除240万元(120万+120万)。 三、固定资产减值 会计处理: 借:信用减值损失 贷:固定资产减值准备 税收处理: 根据税法规定,未实际发生的资产损失,不得在税前扣除。计提的资产减值准备,应当全额进行纳税调增。 四、固定资产发生损失 (1)A公司2021年9月遭遇台风导致2台机器设备被损毁,不能再继续使用。损毁的2台设备账面净值为20万元,处置净收入3万元。 固定资产损毁损失=账面净值20万元-处置净收入3万元=17万元。 会计处理: 17万元计入营业外支出-非常损失。 税收处理:

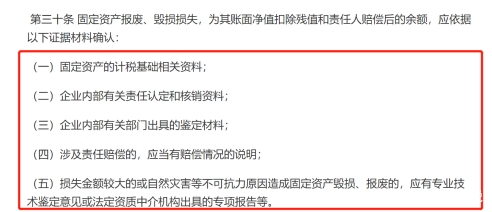

固定资产发生报废、毁损的情况,要准备的证据材料。 台风属于不可抗力,固定资产损毁损失17万元是因不可抗力原因导致的,需要找专业第三方机构出具专项报告。 发生损失的原因和情形有很多,企业严格按照《国家税务总局公告2011年第25号》的规定收集证据材料,及时将完整的证据材料装订成册。 现在无需单独向税务机关报送损失的税收资料了,但不意味着没有风险。后期税务检查发现没有按照税收政策留存备查资料,企业面临补税、滞纳金、罚款的风险。

以上是【信优财会小编整理:固定资产会计处理和税收处理的差异】,想了解更多相关内容,请访代理记账栏目>>

会计之家一站式创业服务平台,提供全面、专业、高效的企业服务。包括:代理记账、注册地址出租、代办公司注

册、会计记账、社保代理、会计代理、用友代理、出具审计报告、公司注销、办理公司营业执照、税务筹划服务等。

咨询“信优财会”客服,即可办理相关业务,客服电话 13522780767(刘经理) |