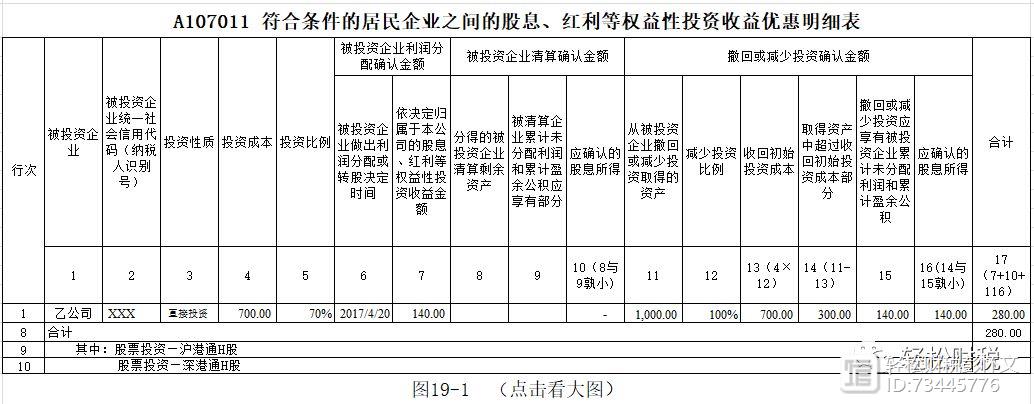

摘要:长期股权投资在持有期间,应当分别采用成本法或权益法进行核算。本文主要讲述长期股权投资采用成本法计量下投资收益的纳税调整及填报。长期股权投资(成本法)投资收益的纳税调整、填报、举例解析如下。 前言:本文以填报《中华人民共和国企业所得税年度纳税申报表(A类 , 2017年版)》为目的而撰写。 《A105030投资收益纳税调整明细表》要求填报“长期股权投资”的持有收益和处置收益的相关纳税调整。 依据《企业会计准则第2号——长期股权投资》(以下简称“会计准则”)规定进行划分,长期股权投资在持有期间,应当分别采用成本法或权益法进行核算。但不论企业采用哪种方法核算,都不会改变所得税的处理方法,但是会计处理不一样导致税会差异不一样。本文主要讲述长期股权投资采用成本法计量下投资收益的纳税调整及填报。 一、长期股权投资采用成本法核算投资收益的会计处理 会计准则第八条规定,采用成本法核算的长期股权投资应当按照初始投资成本计价。追加或收回投资应当调整长期股权投资的成本。被投资单位宣告分派的现金股利或利润,应当确认为当期投资收益。 会计准则第十七条规定,处置长期股权投资,其账面价值与实际取得价款之间的差额,应当计入当期损益。 二、长期股权投资投资收益的税务处理 1.《企业所得税法实施条例》第七十一条,企业所得税法第十四条所称投资资产,是指企业对外进行权益性投资和债权性投资形成的资产。 企业在转让或者处置投资资产时,投资资产的成本,准予扣除。 投资资产按照以下方法确定成本: (一)通过支付现金方式取得的投资资产,以购买价款为成本; (二)通过支付现金以外的方式取得的投资资产,以该资产的公允价值和支付的相关税费为成本。 2. 《企业所得税法》第二十六条规定,企业的下列收入为免税收入: (二)符合条件的居民企业之间的股息、红利等权益性投资收益; (三)在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益。 3.《企业所得税法实施条例》第八十三条规定,企业所得税法第二十六条第(二)项所称符合条件的居民企业之间的股息、红利等权益性投资收益,是指居民企业直接投资于其他居民企业取得的投资收益。企业所得税法第二十六条第(二)项和第(三)项所称股息、红利等权益性投资收益,不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益。 4.《企业所得税法实施条例》第十七条规定,企业所得税法第六条第(四)项所称股息、红利等权益性投资收益,是指企业因权益性投资从被投资方取得的收入。 股息、红利等权益性投资收益,除国务院财政、税务主管部门另有规定外,按照被投资方作出利润分配决定的日期确认收入的实现。 三、案例解析 【案例19-1】2016年1月10日,骊威公司对乙足球用品公司投资700万元,获得其70%的股份。2016年乙足球用品公司实现税后利润400万元,2017年4月20日乙足球用品公司宣告分配200万元的利润,骊威公司应该分得140万元;2017年5月10日骊威公司收到该笔款项。2017年10月20日,怀文公司将该长期股权投资以1000万元转让给甲公司。 (1)2016年1月投资时,骊威公司的相关会计分录如下: 借:长期股权投资 700万元 贷:银行存款 700万元 税会差异分析:由于后续采取成本法计量,依据会计准则第八条规定,采用成本法核算的长期股权投资应当按照初始投资成本计量,而税法上以支付的对价为长期股权投资的计税基础。长期股权投资会计上初始成本与税法上计税基础相等,无税会差异,不需要进行企业所得税申报表调整。 (2)2016年乙足球用品公司实现税后利润400万元时,由于被投资方并未作出利润分配决策,因此骊威公司无需进行账务处理,也无需进行税务处理。无税会差异,不需要进行企业所得税申报表调整。 (3)2017年4月20日乙足球用品公司宣告分配200万元的利润时,骊威公司的相关会计分录如下: 借:应收股利 140万元 贷:投资收益 140万元 5月10日收到分配的股利时相关会计分录如下: 借:银行存款 140万元 贷:应收股利 140万元 税会差异分析:会计上确认投资收益为140万元,而税法上确认的投资收益也是140万元,符合《企业所得税法实施条例》第八十三条股息、红利免税规定,因此分回的股息红利免税。 (4)2017年10月20日骊威公司转让长期股权投资时会计分录如下: 借:银收存款 1000万元 贷:长期股权投资 700万元 投资收益300万元 税会差异分析:会计上确认投资收益为300万元,而税法上确认的投资收益等于取得的股权转让收入减去初始投资成本,也是300万元,税会一致,无税会差异。但是,税务处理确认的300万元处置收益中包括了“被投资企业累计未分配利润和累计盈余公积”140万元(200万元*70%),这部分属于股息是可以免税的,在税务上属于持有收益,需要在纳税申报时进行纳税调整。 (5)2017年度企业所得税填报 第一步:填写《A107011 符合条件的居民企业之间的股息、红利等权益性投资收益优惠明细表》,如图19-1:

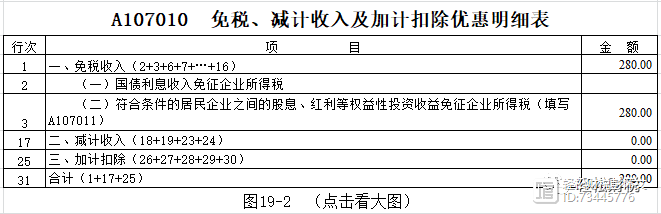

说明:①第15列“撤回或减少投资应享有被投资企业累计未分配利润和累计盈余公积”=未分配利润200万元*70%=140万元。②“应确认的股息所得”140万元法律依据:《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)第五条。该条规定,投资企业从被投资企业撤回或减少投资,其取得的资产中,相当于初始出资的部分,应确认为投资收回;相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,应确认为股息所得;其余部分确认为投资资产转让所得。 第二步:填写《A107010 免税、减计收入及加计扣除优惠明细表》,如图19-2:

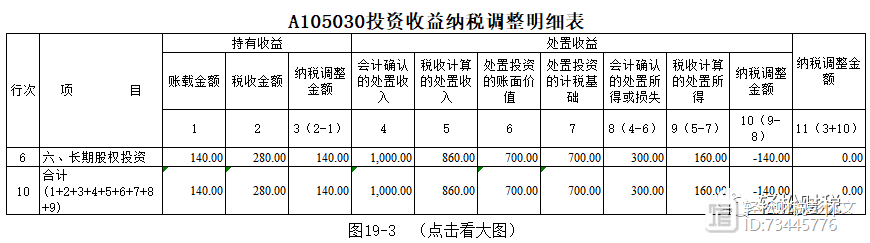

第三步:填写《A105030投资收益纳税调整明细表》,如图19-3:

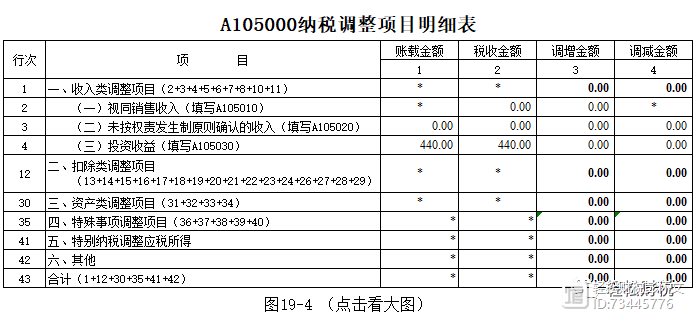

说明:《A107011 符合条件的居民企业之间的股息、红利等权益性投资收益优惠明细表》“撤回或减少投资应享有被投资企业累计未分配利润和累计盈余公积”属于股息,应享受免税,故也是属于持有收益的一部分。同时,在填写本表“处置收益”的“税收计算的处置收入”时应扣除该部分金额。 第四步:填写《A105000纳税调整项目明细表》,如图19-4:

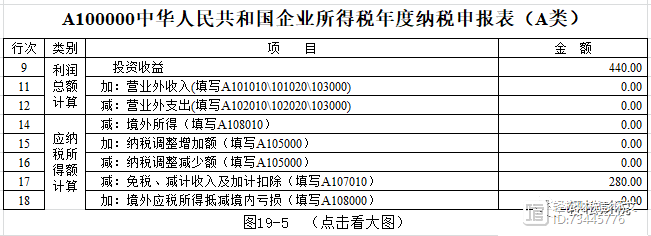

第五步:填写《A100000中华人民共和国企业所得税年度纳税申报表(A类)》,如图19-5:

【特别说明】如果长期股权投资在处置时发生亏损的,不在《A105030投资收益纳税调整明细表》填列,而应填列在《A105090资产损失税前扣除及纳税调整明细表》中。

以上是【信优财会小编整理:长期股权投资投资收益的纳税调整、填报】,想了解更多相关内容,请访政策法规栏目>>

信优财会一站式创业服务平台,提供全面、专业、高效的企业服务。包括:代理记账、注册地址出租、代办公司注

册、会计记账、社保代理、会计代理、用友代理、出具审计报告、公司注销、办理公司营业执照、税务筹划服务等。

咨询“信优财会”客服,即可办理相关业务,客服电话 13522780767(刘经理) |